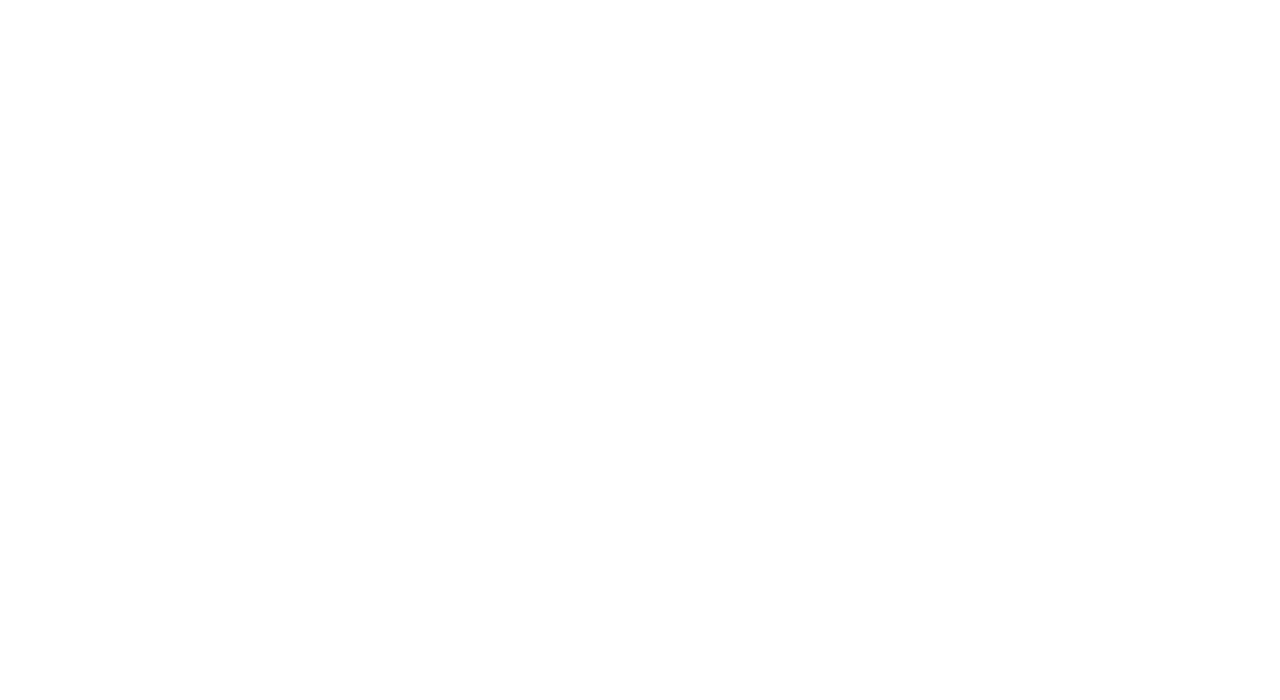

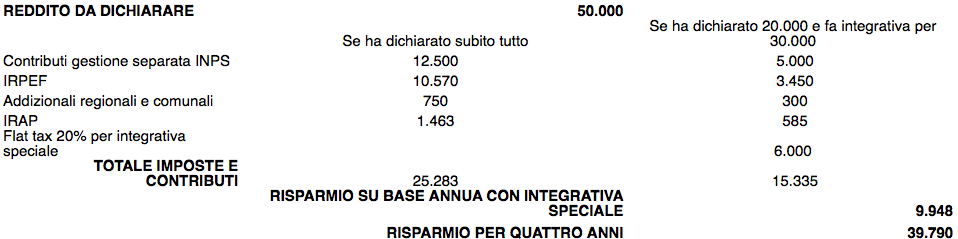

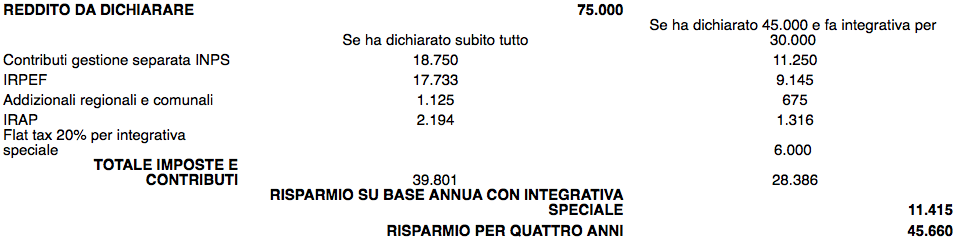

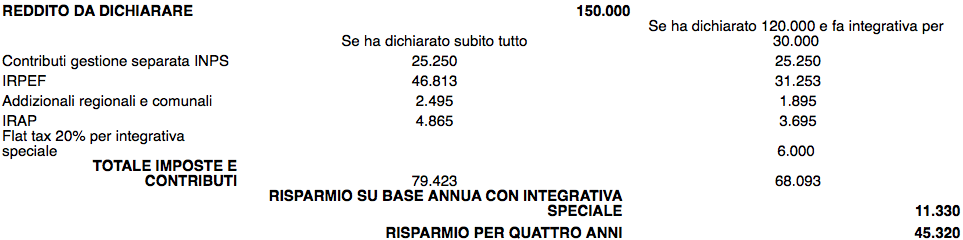

Risparmi medi tra i 9.000 euro e i 12.000 euro all’anno per chi fa emergere redditi che non aveva dichiarato ai fini fiscali fiscali e previdenziali con la dichiarazione integrativa “speciale” al 20% prevista dall’articolo 9 del testo del decreto fiscale approvato dal Consiglio dei Ministri, rispetto a quello che si sarebbe pagato dichiarando fin dal principio l’intero reddito oppure utilizzando lo strumento della dichiarazione integrativa “ordinaria” che non prevede alcuno sconto sulle imposte dovute. Sono questi i risultati dei calcoli effettuati dal Consiglio nazionale dei commercialisti.

Risparmi che, naturalmente, possono arrivare a quadruplicarsi nel caso in cui le integrazioni vengano fatte per tutti e quattro gli anni di imposta potenzialmente interessati, dal 2013 al 2016, senza contare l’ulteriore vantaggio dell’azzeramento delle sanzioni amministrative che, con la dichiarazione integrativa “ordinaria”, sarebbero risultate comunque dovute.

È quanto emerge dal raffronto analitico, operato in corrispondenza dei diversi livelli di reddito, tra quanto sarebbe stato pagato per IRPEF, addizionali regionali e comunali, IRAP e contributi previdenziali in caso di reddito dichiarato sin dal principio “per intero” e di reddito dichiarato solo in parte e poi integrato con la dichiarazione integrativa “speciale” messa a punto nel decreto fiscale.

Il presidente del Consiglio nazionale dei commercialisti, Massimo Miani, afferma che “abbiamo elaborato alcuni esempi che applicano il limite complessivo dei 100mila euro considerando una volta sola lo stesso presupposto imponibile che viene fatto emergere per più imposte diverse. Sarebbe infatti altamente irrazionale, prima ancora che ulteriormente restrittiva, l’applicazione del limite nel senso di moltiplicare un medesimo presupposto per il numero di ambiti impositivi per cui rileva contestualmente. Sul punto sarebbe comunque auspicabile un miglioramento del testo durante l’iter parlamentare per renderlo più chiaro”.

Le simulazioni riportate nelle tabelle che seguono valgono per tutte le tipologie di reddito per quanto attiene la parte fiscale, mentre, per la contributiva, prendono quale esempio il regime proprio delle attività da lavoro autonomo e impresa per cui è prevista l’iscrizione alla Gestione separata INPS

CNDCEC

Revisione enti locali 2022, su Concerto il corso del Ministero dell’InternoA renderlo fruibile Consiglio e Fondazione nazionali dei commercialisti dal 27 marzo al 30 novembre 2023. Valido per l’iscrizione nell’Elenco revisori degli enti locali 2024

fisco

Superbonus: commercialisti, per sblocco crediti F24 fondamentaleRegalbuto in audizione alla Camera: “Prorogare almeno al 28 aprile il termine per presentare le comunicazioni per l’opzione della cessione del credito e lo sconto in fattura”

CNDCEC

Revisori legali, adottato dal MEF il programma formativo per il 2023Nuove materie previste per gli iscritti nel Registro: contabilità pubblica, crisi d’impresa e diritto tributario, con un tetto massimo ai crediti conseguibili, per rispondere alle esigenze di un aggiornamento diversificato